Compilazione quadro RU

Il credito d’imposta per investimenti strumentali è individuato nel Modello REDDITI 2023, quadro RU, dai seguenti codici:

|

L3

|

Investimenti in beni strumentali nuovi materiali e immateriali di cui all’art. 1, comma 1055, Legge n. 178/2020 (beni diversi da quelli ricompresi negli Allegati A e B alla Legge n. 232/2016).

|

|

2L

|

Investimenti in beni strumentali nuovi materiali di cui all’art. 1, comma 1057, Legge n. 178/2020 (beni di cui all’Allegato A alla Legge n. 232/2016).

|

|

3L

|

Investimenti in beni strumentali nuovi immateriali di cui all’art. 1, comma 1058, Legge n. 178/2020 (beni di cui all’Allegato B alla Legge n. 232/2016).

|

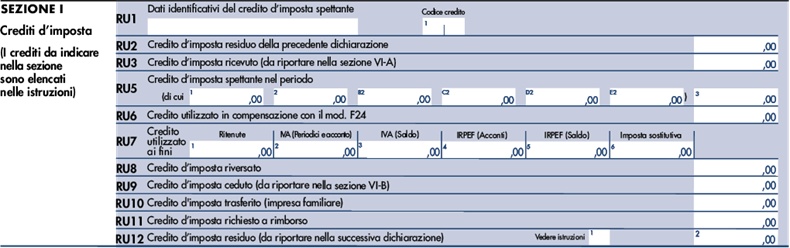

In particolare nel quadro RU possono essere compilati:

- nella sezione I, i righi RU1, RU2, RU3, RU5, colonne 1, 2 e 3, RU6, RU8, RU10 e RU12,

- nella sezione IV, i righi RU130, RU140, RU141, RU150, RU151, RU152.

|

Sezione I

|

|

RU1

|

codice credito di riferimento L3, 2L o 3L

|

|

RU2

|

credito d’imposta residuo derivante dall’anno precedente (Mod. Redditi 2023 periodo 2022 - rigo RU12)

|

|

RU3

|

credito d’imposta ricevuto dal dichiarante (se ricevuto in qualità di socio, beneficiario di trust o cessionario)

|

|

RU5

|

Colonna 1

|

credito d’imposta maturato per investimenti realizzati nel periodo d’imposta oggetto del Mod. REDDITI 2023

|

|

Colonna 2

|

investimenti effettuati successivamente alla chiusura del periodo d’imposta oggetto del Mod. REDDITI 2023 ed entro il 30 novembre 2023, per i quali entro il 31 dicembre 2022 si sia proceduto all’ordine vincolante e sia stato versato l’acconto del 20% del prezzo di acquisto

|

|

Colonna 3

|

la somma degli importi indicati nelle colonne 1 e 2

|

|

RU6

|

credito d’imposta utilizzato in compensazione tramite mod. F24 nel periodo d’imposta oggetto del Mod. REDDITI 2023, quindi l’ammontare compensato nel 2022

|

|

RU8

|

credito di cui al rigo RU6 versato con il mod. F24 nel periodo di imposta oggetto del Mod. REDDITI 2023 e fino alla data di presentazione dello stesso. Nel rigo va indicato l’importo del credito d’imposta versato a seguito della rideterminazione dello stesso oppure a seguito di ravvedimento, al netto dei relativi interessi e sanzioni

|

|

RU10

|

credito d’imposta attribuito per trasparenza dal titolare dell’impresa familiare ai collaboratori dell’impresa stessa ai sensi dell’art. 5 TUIR

|

|

RU12

|

colonna 2, si indica l’importo residuo del credito da riportare nella dichiarazione successiva (Mod. REDDITI 2024), che risulta dalla differenza ottenuta dalla seguente operazione:

(RU2 + RU3 + RU5 col. 3 + RU8) - (RU6 + RU10)

|

|

|

Sezione II

|

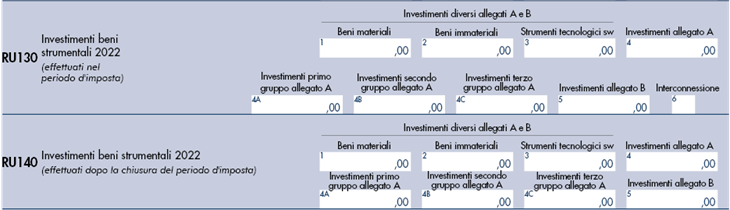

Nella sezione IV vanno compilati i righi RU130 e RU140 dove vanno indicati:

- RU130 gli investimenti effettuati nel 2022;

- RU140 gli investimenti effettuati successivamente al 31.12.2022 ed entro il 30.11.2023 per i quali entro il 31.12.2022 si sia proceduto all’ordine vincolante e sia stato versato l’acconto del 20% del prezzo di acquisto.

In particolare, i predetti righi vanno così compilati.

|

colonne 1, 2 e 3

in relazione al codice credito L3

|

Per i beni diversi da quelli ricompresi negli Allegati A e B alla Legge n. 232/2016) bisogna indicare:

- nella colonna 1, il costo dei beni materiali;

- nella colonna 2, il costo dei beni immateriali;

- nella colonna 3, il costo degli investimenti in strumenti e dispositivi tecnologici destinati dall’impresa alla realizzazione di modalità di lavoro agile, ai sensi dell’art. 18, Legge n. 81/2017.

|

|

colonna 4

in relazione al codice credito 2L

|

Per i beni di cui all’Allegato A alla Legge n. 232/2016 bisogna indicare:

- in colonna 4A, il costo già incluso in colonna 4, relativo ad investimenti di cui al primo gruppo, di cui all’Allegato A, Legge n. 232/2016;

- in colonna 4B, il costo già incluso in colonna 4, relativo agli investimenti di cui al secondo gruppo di beni dell’Allegato A, Legge n. 232/2016;

- in colonna 4C, il costo già incluso in colonna 4, relativo agli investimenti di cui al terzo gruppo di beni dell’Allegato A, Legge n. 232/2016.

|

|

colonna 5

in relazione al codice credito 3L

|

Indicare gli investimenti in beni di cui all’Allegato B alla Legge n. 232/2016.

|

|

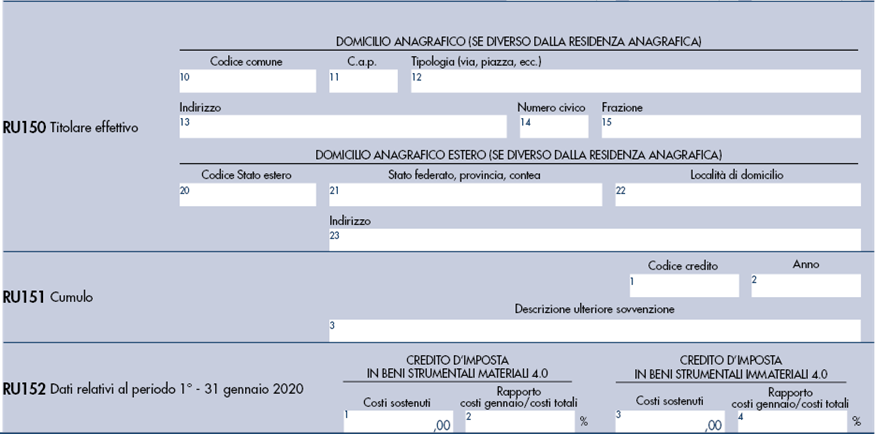

Titolarità effettiva e divieto doppio finanziamento

Ai fini del rispetto delle disposizioni previste dall’art. 22 del Reg. (UE) 2021/241 (Dispositivo per la ripresa e la resilienza) a tutela degli interessi finanziari dell’Unione, nella Sezione IV del quadro RU sono stati introdotti i nuovi righi:

• RU150 “Titolare effettivo” dove sono richieste informazioni volte ad accertare la titolarità effettiva dei destinatari dei fondi;

• RU151 “Cumulo” dove devono essere indicate le informazioni per verificare il rispetto del principio di divieto di doppio finanziamento.

Tali informazioni sono richieste per i periodi d’imposta 2020, 2021 e 2022.

|

RU150

|

Per ogni titolare effettivo persona fisica:

- i periodi d’imposta di riferimento (2020-2021-2022) per i quali si è beneficiato del credito;

- il codice fiscale; i soggetti non residenti privi di codice fiscale devono compilare anche le colonne da 6 a 9, indicando nome, cognome, data di nascita, codice Stato estero di nascita;

- il domicilio anagrafico nel territorio dello Stato (colonne da 10 a 15), ove diverso dalla residenza anagrafica;

- i dati relativi all’eventuale residenza anagrafica all’estero e/o al domicilio anagrafico all’estero, quest’ultimo se diverso dalla residenza anagrafica all’estero (colonne da 16 a 23).

|

|

RU151

|

Il beneficiario che abbia usufruito di un’ulteriore sovvenzione con riferimento ai medesimi costi deve indicare:

- in colonna 1, il codice del credito d’imposta;

- in colonna 2, l’anno di riferimento (2020-2021-2022) in cui è avvenuto il cumulo dei benefici;

- in colonna 3, la descrizione dell’ulteriore sovvenzione fruita.

|

Infine nel nuovo rigo RU152, denominato “Dati relativi al periodo 1° - 31 gennaio 2020” i soggetti che hanno fruito nel periodo d’imposta 2020 dei crediti d’imposta in beni strumentali materiali e immateriali 4.0, sono tenuti a indicare:

- l’ammontare dei costi sostenuti dal 1° al 31 gennaio 2020 (colonna 1 e 3);

- il rapporto (in percentuale) tra costi sostenuti dal 1° al 31 gennaio 2020 e il totale dei costi sostenuti nel periodo 2020 riferiti ai predetti crediti d’imposta (colonna 2 e 4).

Riferimenti normativi:

- D.P.R. 22 dicembre 1986, n. 917, art. 5;

- Legge 30 dicembre 2020, n. 178, art. 1, commi 1055, 1057 e 1058;

- Legge 22 maggio 2017, n. 81, art. 18;

- Legge 11 dicembre 2016, n. 232, Allegati A e B.

Crediti imposta beni 4.0 nel quadro RU

di Devis Nucibella | 26 Ottobre 2023

Nel quadro RU del mod. REDDITI 2023 devono essere indicati i crediti d’imposta spettanti per gli investimenti in beni strumentali: materiali e immateriali “generici”; materiali “Industria 4.0” di cui all’Allegato A, Legge di Bilancio 2017; immateriali “Industria 4.0” di cui all’Allegato B, Legge di Bilancio 2017. Vediamo come avviene la relativa compilazione.

Compilazione quadro RU

Il credito d’imposta per investimenti strumentali è individuato nel Modello REDDITI 2023, quadro RU, dai seguenti codici:

L3

Investimenti in beni strumentali nuovi materiali e immateriali di cui all’art. 1, comma 1055, Legge n. 178/2020 (beni diversi da quelli ricompresi negli Allegati A e B alla Legge n. 232/2016).

2L

Investimenti in beni strumentali nuovi materiali di cui all’art. 1, comma 1057, Legge n. 178/2020 (beni di cui all’Allegato A alla Legge n. 232/2016).

3L

Investimenti in beni strumentali nuovi immateriali di cui all’art. 1, comma 1058, Legge n. 178/2020 (beni di cui all’Allegato B alla Legge n. 232/2016).

In particolare nel quadro RU possono essere compilati:

Sezione I

RU1

codice credito di riferimento L3, 2L o 3L

RU2

credito d’imposta residuo derivante dall’anno precedente (Mod. Redditi 2023 periodo 2022 - rigo RU12)

RU3

credito d’imposta ricevuto dal dichiarante (se ricevuto in qualità di socio, beneficiario di trust o cessionario)

RU5

Colonna 1

credito d’imposta maturato per investimenti realizzati nel periodo d’imposta oggetto del Mod. REDDITI 2023

Colonna 2

investimenti effettuati successivamente alla chiusura del periodo d’imposta oggetto del Mod. REDDITI 2023 ed entro il 30 novembre 2023, per i quali entro il 31 dicembre 2022 si sia proceduto all’ordine vincolante e sia stato versato l’acconto del 20% del prezzo di acquisto

Colonna 3

la somma degli importi indicati nelle colonne 1 e 2

RU6

credito d’imposta utilizzato in compensazione tramite mod. F24 nel periodo d’imposta oggetto del Mod. REDDITI 2023, quindi l’ammontare compensato nel 2022

RU8

credito di cui al rigo RU6 versato con il mod. F24 nel periodo di imposta oggetto del Mod. REDDITI 2023 e fino alla data di presentazione dello stesso. Nel rigo va indicato l’importo del credito d’imposta versato a seguito della rideterminazione dello stesso oppure a seguito di ravvedimento, al netto dei relativi interessi e sanzioni

RU10

credito d’imposta attribuito per trasparenza dal titolare dell’impresa familiare ai collaboratori dell’impresa stessa ai sensi dell’art. 5 TUIR

RU12

colonna 2, si indica l’importo residuo del credito da riportare nella dichiarazione successiva (Mod. REDDITI 2024), che risulta dalla differenza ottenuta dalla seguente operazione:

(RU2 + RU3 + RU5 col. 3 + RU8) - (RU6 + RU10)

Sezione II

Nella sezione IV vanno compilati i righi RU130 e RU140 dove vanno indicati:

In particolare, i predetti righi vanno così compilati.

colonne 1, 2 e 3

in relazione al codice credito L3

Per i beni diversi da quelli ricompresi negli Allegati A e B alla Legge n. 232/2016) bisogna indicare:

colonna 4

in relazione al codice credito 2L

Per i beni di cui all’Allegato A alla Legge n. 232/2016 bisogna indicare:

colonna 5

in relazione al codice credito 3L

Indicare gli investimenti in beni di cui all’Allegato B alla Legge n. 232/2016.

Titolarità effettiva e divieto doppio finanziamento

Ai fini del rispetto delle disposizioni previste dall’art. 22 del Reg. (UE) 2021/241 (Dispositivo per la ripresa e la resilienza) a tutela degli interessi finanziari dell’Unione, nella Sezione IV del quadro RU sono stati introdotti i nuovi righi:

• RU150 “Titolare effettivo” dove sono richieste informazioni volte ad accertare la titolarità effettiva dei destinatari dei fondi;

• RU151 “Cumulo” dove devono essere indicate le informazioni per verificare il rispetto del principio di divieto di doppio finanziamento.

Tali informazioni sono richieste per i periodi d’imposta 2020, 2021 e 2022.

RU150

Per ogni titolare effettivo persona fisica:

RU151

Il beneficiario che abbia usufruito di un’ulteriore sovvenzione con riferimento ai medesimi costi deve indicare:

Infine nel nuovo rigo RU152, denominato “Dati relativi al periodo 1° - 31 gennaio 2020” i soggetti che hanno fruito nel periodo d’imposta 2020 dei crediti d’imposta in beni strumentali materiali e immateriali 4.0, sono tenuti a indicare:

Riferimenti normativi:

Sullo stesso argomento:Modello redditi SCBeni strumentali

Questo documento fa parte del FocusQuadro RU